深交所已于10月10日受理金鹰重型工程机械股份有限公司(以下简称“金鹰重工”或“公司”)的创业板IPO申请,目前已经进入问询阶段。

2019年,公司实现营收26.35亿元,同比增长19.89%;实现归母净利润1.69亿元,同比增长68.2%;毛利率为17.19%,同比下降1.79个百分点;净利率为6.41%,同比增长1.84个百分点。

目前我国高铁建设都是采用无砟线路,随着高铁建设的提速、有砟线路的逐步老化,钢轨养护的需求也越来越大,铣磨车、探伤车或将成为各家竞争的车型。2019年末,金鹰重工大型养路机械的产品营收占总营收的比例已经超过六成,其中主要以GMC-96X和CMC-20型号的打磨车为主。后续若GTC-80x型钢轨探伤车正式进入市场并实现销售,有望为公司的大型养路机械设备业务带来增量市场。

铁路轨道交通高速发展 铣磨车、探伤车或将成为竞争车型

我国铁路大型养路机械的历史发展主要分为三个阶段。第一个阶段:从铁路的产生到20世纪60年代。这一阶段,由于铁路还不发达,火车数量较少,所以对于铁路的养护主要依靠人工手段,偶尔使用小型机械辅助。第二个阶段:从20世纪60年代到80年代,国内对于铁路的养护开始脱离人工作业,逐渐转向用小型机械作业。第三个阶段:从上世纪80年代到现在,国内开始从国外引进大型养路机械设备。

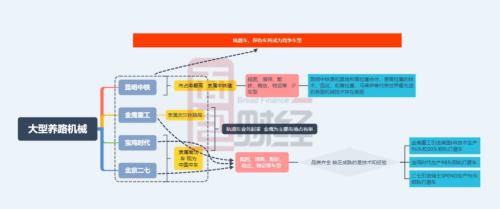

目前国内生产大型养路机械的主要有昆明中铁、金鹰重工、北京二七和宝鸡时代。国内市场占有率昆明中铁最高,其隶属于中铁建,主要是捣固、清筛、配砟、稳定、物运等车型;金鹰重工和宝鸡时代是做轨道车起家,金鹰重工市场占有率较高,其隶属于武汉铁路局;宝鸡时代和北京二七分隶属南北车(2014年合并为中国中车(5.57 +0.18%,诊股))。

图1:大型养路器械行业状况

根据国家统计局数据,2019年中国高铁营运里程超3.53万公里,占我国铁路运营里程比重为25.3%;高铁密度为36.86公里/万平方公里,近十年增长近10倍。2020年5月22日,《2020年国务院政府工作报告》提出,重点支持“两新一重”建设。随着“新基建”逐步展开,我国的高铁建设也将进一步提速。

图2:2010-2019年我国高铁运营里程与高铁密度

目前我国高铁建设都是采用无砟线路,随着高铁建设的提速、有砟线路的逐步老化,钢轨打磨的需求也越来越大。在钢轨铣磨车出现前,钢轨表面修复主要依赖钢轨打磨车。在原铁道部的支持下,金鹰重工引进美国HR技术生产96头和20头钢轨打磨车、宝鸡时代生产48头、北京二七引进瑞士SPENO生产96头钢轨打磨车。

但是,钢轨打磨车单遍作业量较小,且打磨过程中产生的粉尘会对线路环境产生较大污染。而钢轨铣磨车是通过若干组铣刀盘采用成型铣削的方式去除钢轨表面缺陷,具有作业效率高、精度高、效果好、限制少、作业过程中环境清洁等优点。

钢轨探伤车则能够对钢轨进行全断面无损探伤,及时发现钢轨内部的细微损伤,是铁路线路正常运行的保障。后续铣磨车、探伤车或将成为各家竞争的车型。

打磨车销售占比较大 国铁集团为主要客户

2017年-2020年上半年末,金鹰重工合计销售大型养路机械185万台,平均产销率达到103.35%。同期,国铁集团及其下属公司销售金额占公司主营业务收入的比例分别为66.81%、73.66%、87.35%和69.14%,客户集中度较高。

2019年,金鹰重工大型养路机械的产品营收占总营收的比例已经超过六成。其中主要以GMC-96X和CMC-20型号的打磨车为主。

目前,金鹰重工共有9个大型养路器械设备的制造许可证,16个型号合格证。其中GTC-80x型钢轨探伤车已于2018年12月获得型号合格证和制造许可证。但是截至报告期末,在金鹰重工对外销售的主要大型养路机械设备中,GTC-80x型钢轨探伤车并未见其身影。

截至2020年6月30日,铣磨车并未出现在公司已获得的制造许可证和型号合格证清单中,钢轨表面修复仍然依靠传统打磨车。

强费用管控致净利率持续提升 应收账款减值大幅增加

2019年,金鹰重工实现营收26.35亿元,同比增长19.89%;实现归母净利润1.69亿元,同比增长68.2%;毛利率为17.19%,同比下降1.79个百分点;净利率为6.41%,同比增长1.84个百分点,自2017年以来,持续上升。

图3:2017年-2020年上半年金鹰重工营收及归母净利润

2020年1-6月,公司毛利率为19.39%,较上年末增长2.2个百分点;净利率为8.81%,较上年末增长2.4个百分点。净利率上升幅度大于毛利率回升幅度是因为公司期间费用率的大幅度下降。上半年,公司期间费用率为3.56%,较上年末下降1.5个百分点,其中销售费用率为0.84%,较上年末下降1.77个百分点。

图4:2017年-2020年上半年金鹰重工期间费用率

截至2020年6月末,公司应收账款净额为7.59亿元,占期末流动资产的比例为28.88%,较上年末下降0.77个百分点,但其占比依旧较高。上半年公司计提信用减值损失1769.38万元,较上年末增加1220.46万元。

随着公司销售规模的持续扩大,应收账款余额有可能将继续增加,如果公司对应收账款催收不利或主要客户经营状况等情况发生重大不利变化,应收账款仍存在发生坏账的风险,将对公司现金流产生不利影响。