敬畏市场、敬畏规律、敬畏法治、敬畏投资者

作者:王江

编辑:赤耳 安然

风品:木宁 司廷

来源:铑财——铑财研究院

人生若尘露,天道邈悠悠。

约谈、整改、垄断罚款......2020年12月的马云,至暗时刻更加浓郁;另一厢,好友顾江生也撞上南墙,被证监会立案调查。

而就在2月前,时值“桃花源”生态基金五周年,两人刚在顾家大厦约定了新二十年计划,畅谈环保大业,何等意气风发。

沧海桑田,发生了什么?是意外翻车,还是注定劫数?

01

喜临门往事 顾江生内幕交易?

LAOCAI

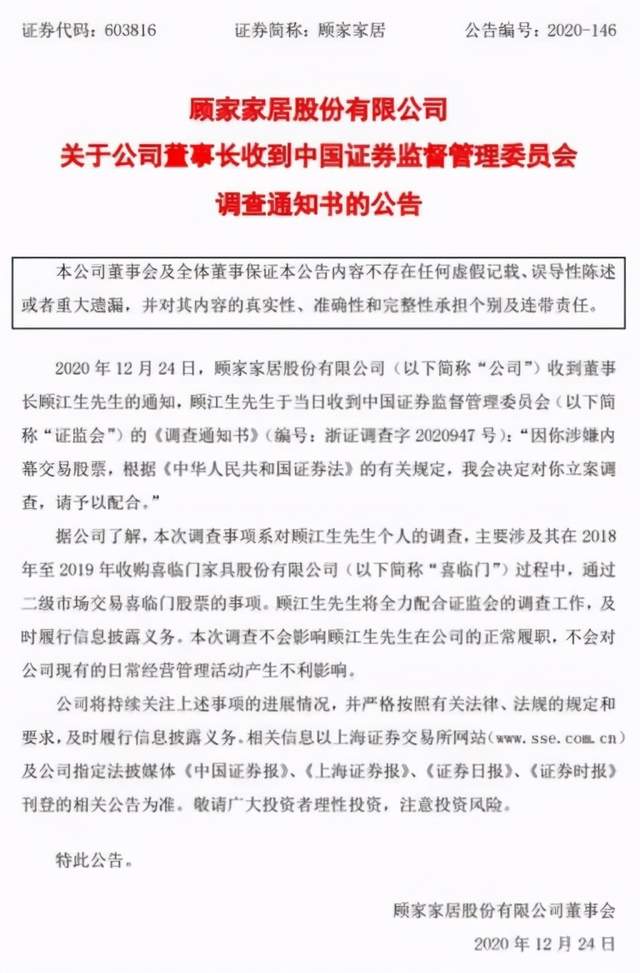

2020年12月24日晚,顾家家居突发公告:董事长顾江生因涉嫌内幕交易股票,被立案调查。

公开信息显示,顾家家居成立于1982年,总部浙江杭州,2016年10月上交所上市,是国内软体家居业标志性企业之一。顾家集团成立于2008年12月15日,最初由顾江生、王才良共同出资组建,顾江生持股77%。

公告称,顾江生被查不会影响其正常履职及公司经管,但股价还是连跌三日。

以2020年12月25日为例,早盘接近跌停价,下跌9.99%。截至当日收盘股价70.64元,下跌4.62%。

“惊雷”扰乱了不少股民的平安夜。股吧里,“明天跌停?”、“明天要闪崩了?”、“还有希望吗”等评论不乏悲观、不安情绪。

大佬“翻车”,源于收购喜临门的往事。

2018年10月15日,顾家家居与华易投资签署《股权转让意向书》,拟以总价不低于13.8亿元的价格收购华易投资持有的喜临门合计不低于23%的股权。若顺利履行,喜临门将成顾家控股子公司。

彼时,顾家家居、喜临门都是家居业知名的A股上市公司,这在资本市场被称为“A吃A”。同时,后者主要从事床垫、床品制作,正好弥补顾家产品短板,利于其大家居战略。

不过,争议也不少:面对13.8亿元的溢价收购,顾家当时资金面并不宽裕,前三季营收增长率和净利润增长率分别同比下滑35.29%、43.67%。母公司顾家集团持有的顾家家居股份质押率更高达54.53%。

喜临门也不光鲜,这家创办于1984年的老炮企业2018年大幅亏损逾4亿元,归母净利润同比锐减255%。

最终,2019年4月14日,顾家家居、喜临门双双公告股权转终止。截至4月12日,喜临门收盘价12.98元,如以每股不低于15.20元收购,顾家账面损失可谓巨大,亏本买卖顾江生怎会去做?

那么,白忙活了吗?

台面下的算盘或早已打好。

据公告,2018年11月5日,顾家家居通过大宗交易方式增持了喜临门2.40%股份,合计耗资1.02亿元。截至2019年1月26日公告,顾家家居及其一致行动人李东来在二级市场上增持喜临门4.84%股份,估计耗资超2亿元。

此举意味着,顾江生和一致行动人在收购计划公布前,就可能已暗中买入了喜临门股票,收获一轮上涨。

另一方面,2019年4月,顾家家居又出资3.1亿元认购天风证券2号资管计划。后者出资11.05亿元承接了华易投资发行的华易可交换债,

这些动作也向外界释放一信号:顾家家居试图通过债换股形式间接控制喜临门。

然最终没有奇迹:2019年8月,华易投资赎回了上述全部可交换债,顾家家居收购计划彻底落空。

如今回头看,这场近一年的跌宕收购有不少细节没有披露。

据媒体报道,喜临门董事长陈阿裕曾表述,之前签署股权转让协议自动终止后,喜临门方曾提出发个公告,但顾家家居方面却表示不用发公告,或许正是此事埋下了隐患。

由于没及时公告,顾家家居拿着股权转让协议到处募资,并最终拿到了喜临门控股股东发行的可交债。

从市场看,企业管理者利用内部信息优势,操作股价、违规套利是一个敏感话题。内幕交易严重挑战公平公开红线,为各方深恶痛绝。

也基于此,证监会此次介入调查,或触发一个罗生门。

假如调查属实,顾江生会面临什么处罚呢?

根据新《证券法》第191条规定,证监会可责令内幕交易者依法处理非法持有的证券,没收违法所得,并处以违法所得一倍以上十倍以下的罚款;没有违法所得或者违法所得不足五十万元的,处以五十万元以上五百万元以下的罚款。

如行为发生在2020年3月1日前,根据老《证券法》第202条规定,可责令依法处理非法持有的证券,没收违法所得,并处以违法所得一倍以上五倍以下的罚款;没有违法所得或者违法所得不足三万元的,处以三万元以上六十万元以下的罚款。

规定也指出:内幕交易行为给投资者造成损失的,应当依法承担赔偿责任。如果内幕交易构成犯罪的,根据《刑法》第180条规定,情节严重的,处五年以下有期徒刑或者拘役,并处或者单处违法所得一倍以上五倍以下罚金;情节特别严重的,处五年以上十年以下有期徒刑,并处违法所得一倍以上五倍以下罚金。

行业分析师郝瑞表示,从整体趋势看,市场价值投资导向强烈。无论新证券法,还是证监会全年工作目标,均透露出加强信披、提升公司治理水平、保护投资人权益、重塑行业良币生态的决心。尤其是强化董监高的信披职责,一定意义上说,顾江生撞上枪口也是追责到人、监管趋严的表现。

上述观点,并非夸大。就在两个多月前,海润光伏原董事长、澳大利亚籍华人杨怀进被判入狱2年10个月。从“光伏教父”到 “阶下囚”,源于五年前的“高转送”事件,罪名即内幕交易。

02

违规减持+高质押 “汤姆猫”主人为啥这么拼?

LAOCAI

大棒高高举起,轻轻落下的时代正在过去。如作乱犯科,终究要加倍偿还。

数据显示,仅2020年新证券法实施一月,就有东方生物、得邦照明、博瑞医药等43家公司、126位高管遭到处分。

值得警醒者,也非顾家家居一家。

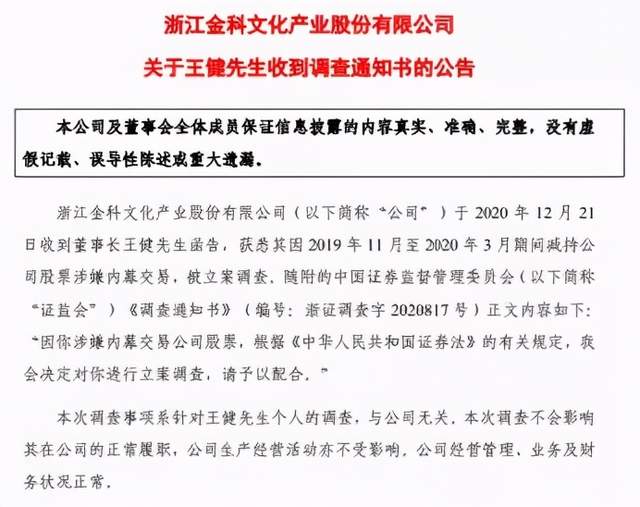

2020年12月21日晚,同为浙江企业的金科文化公告:董事长王健因2019年11月至2020年3月期间减持股票涉嫌内幕交易,被立案调查。

与顾家家居类似,金科文化也是一家C端知名企业,游戏汤姆猫由旗下公司制作。

其公告同样淡定:本次调查事项系针对王健个人调查,与公司无关。不会影响正常履职及公司生产经营活动。

然投资者无法淡定:12月22日金科文化大跌9.92%,股价报收3.18元/股。

公开资料显示,王健1988年出生,大学本科学历。工信部软件设计师,网络工程师,系统分析师技术资格认证。2019年6月至今任金科文化董事长。

此次事发,实际早有征兆。铑财注意到,王健曾多次在临近财报披露期间减持股份。

2019年6月19日,金科文化公告:王健拟减持2%股份。上任就减持,这操作想让人不关注都难。

2020年1月13日,金科文化再披露:王健拟减持不超2%股份。

2020年2月4日,深交所下发监管函,指出王健在2019年8月15日至8月27日、2019年10月16日至10月21日期间,因强制平仓以集中竞价方式减持金科文化股票,涉及金额合计约5799万元。上述行为发生在金科文化2019年半年度报告、三季报披露前三十日内,构成敏感期交易。

监管函中,深交所要求王健充分重视上述问题,吸取教训,杜绝上述问题再次发生。

然话语刚落,当月王健再一次违规减持了。

2020年7月,王健被通报批评:经深交所查明,2月28日其减持金科文化股票1124.13万股,涉及金额4823万元。由于减持发生在2019年业绩快报披露前10日内,存在违规减持行为。

据统计,仅一年多时间,王健减持多达70次,累计套现超7亿元,持股比例从17.72%降至11.89%,由第一大股东降为第二大股东。

明知故犯,且屡屡再犯,如此豪横“任性”底气何来呢?

除了王健,实控人朱志刚也在大额减持:2018年6月14日、15日,连续减持1400万股、1150万股,累计套现超2亿元;2020年1月至2月,又出现减持操作,累计套现额超1亿元。

另一厢是两人股票的高质押率。

2020年12月28日,金科文化公告:王健于2020年12月24日至2020年12月25日期间质押1133万股,占其所持股份比例2.88%。累计质押股数约3.93亿股,占其所持股份比例约100.00%。

一边违规减持,一边高额质押股票,如此骚操作,可谓刀刀摩擦市场信心,自然引起股民的“愤怒”。甚至有投资者喊话王健应主动辞职。

行业分析师李晨表示,作为公司管理人,高管对公司经营有更多信息优势,大额减持往往被认为是“用脚投票”的利空行为。而大比例质押,更为企业埋下不确定性因素。尤其是满仓质押,一旦资金链断裂,易导致管理层更迭、企业股价震荡等风险。

03

游戏王的6.69亿亏空

LAOCAI

也许,也有难言苦衷。

王健并非金科创始人,2010年5月,22岁的王健与其父亲创办杭州哲信,注册资金100万元。2013年3月大型手游《诸神Q传》上市,但业绩惨淡:2013年、2014年,杭州哲信分别亏损42万元、2009万元。但2015年,杭州哲信净利突然达到3235万元,并受到资本关注。

金科文化,前身浙江金科,2015年创业板上市主营漂白助剂SPC。2016年,其开始并购转型,5月耗资29亿元购买了杭州哲信100%股权,其中现金方式支付8.70亿元。当时杭州哲信净资产约2.5亿元,资产增值率935.59%。高溢价并购,形成了巨额商誉。

2019年,杭州哲信营收同比下降46%,净利润直接跳水,同比下降189%。由2018年盈利3.4亿元到2019年亏损3亿元。

由此,金科文化商誉爆雷,确认形成23.2亿元巨额商誉减值损失。

2018年,金科又完成对Outfit7公司100%股权的收购,Outfit7即知名IP“汤姆猫”的运营方。

值得注意的是,并购时,金科文化与朱志刚、王健签署的《业绩补偿协议》约定,朱志刚、王健作为利润补偿义务人,承诺Outfit72017年-2019年度实现的扣除非经常性损益后归属于母公司股东的净利润分别不低于7809.04万欧元、9286.68万欧元和10975.80万欧元。

但因两人股份的高质押状态,导致上述业绩未达标、补偿承诺也未执行。简言之,承诺成了空头支票。

除了上述两公司,上市以来金科文化相继并购吉昌化学90%股权、星宝乐园51%股权、杭州每日给力100%股权、联合好运65%股权及万锦商贸100%股权等,交易总价合计97.50亿元。

大手笔收购短期效应立竿见影,借助标的的业绩贡献,2015年至2018年,金科文化业绩亮眼:营收三年增长约4.39倍,净利润增长高达16.54倍,一跃成为游戏王者。

然同样乍舌的,还有高达63.77亿元的商誉,如同一把达摩克利斯剑。

金科文化2019年报显示,营收18.31亿元,同比下降32.83%;净亏损为27.80亿元,同比下降430.28%。

巨亏主要原因就是计提了资产减值30.90亿元。其中,仅商誉减值就高达26.11亿元:计提Outfit7的商誉减值损失2.62亿元;杭州哲信的商誉减值损失23.20亿元。

2020年前三季度,金科文化净利润6.21亿元,同比下降3.16%。第三季度,公司净利1.58亿元,同比下降16.99%,扣除非经常性损益的净利润(简称扣非净利润)1.05亿元,同比下降42.85%。

截至2020年三季度末,金科文化商誉36.50亿元。

同时,据长江商报,上市以来,金科文化实现的净利润累计数为-6.69亿元。

这意味着,一路买买买的豪横公司,折腾5年多,不仅没赚钱,还落下6.69亿元的亏空。

2020年10月,浙江证监局对金科文化及王健等人出具警示函。经查,2018年至2020年4月,公司控股股东金科控股集团有限公司(简称金科控股)及其关联方非经营性占用金科文化资金,各期发生额分别为20.69亿元、43.31亿元、29.77亿元,各期末占用余额分别为2.12亿元、15.49亿元、16.71亿元。这些事项未按相关规定履行信息披露义务。

消息一出,舆论炸锅。

而为偿还被占资金,摆脱掏空上市公司的嫌疑,金科控股早在7月就将旗下的万锦商贸100%股权作价15.50亿元抵偿给金科文化。

7月16日,金科文化发布《关于收购资产暨关联交易的公告》:计划以15.50亿元,收购控股股东金科控股的控股子公司万锦商贸。

这场关联交易随即引起深交所关注,除收购额与违规占有额的不谋而合,这个溢价43倍的高额收购,也将万锦商贸的实力底色暴露出来。

收购公告显示:经立信会计师事务所(特殊普通合伙)审计,截至2020年5月31日,万锦商贸资产账面价值3.82亿元,总负债4.32亿元,净资产账面价值(所有者权益合计)-4982.94万元,早已资不抵债。

由此,深交所要求金科文化,说明此宗关联交易是否变相为控股股东提供资金,是否属于以控股股东资产抵债等六大问题。

一波波大尺度操作,尽显金科文化、王健的资金压力,粗放动作摩擦着监管红线,也撕扯着投资者神经。2016年8月,公司收购杭州哲信后,股价一度达51.83元/股,市值超273亿元。而截至2021年1月4日收盘,其股价3.12元/股,市值不足110亿元。四年间蒸发了160亿元。

呼啸来去中,多少投资者被套牢?又是谁的错呢?

04

套现72亿元 家居王有多缺钱?

LAOCAI

同在浙江的顾家家居,也有类似考量。

2020年前三季度,顾家家居营收85.45亿元,同比增长9.90%;归属于上市公司股东的净利10.10亿元,同比增长10.10%,堪称家居业领头羊。

但营利双收的光鲜背后,增速下滑是不争事实:2017年、2018年、2019年和2020年前三季,其营收同比增幅分别为:39.02%、37.61%、20.95%和9.9%,归母净利润增幅分别为:43.02%、20.29%、17.36%和10.10%。毛利率也是考量,2017年37.26%降至2019年34.86%。截至2020年三季度末为34.99%,较上年同期下滑0.09%。

激进的并购打法,也让顾家家居债务压力陡增。

以2018年为例,顾家家居主要投资项目共有13个,参股项目6个(包含间接投资恒大地产项目)并购项目6个,形成商誉8.33亿元,合计对外投资金额30多亿元。

而并购后遗症也逐渐显现。Wind数据显示,2017年-2019年及2020年前9月,顾家家居资产负债率分别为38.63%、52.28%、48.61%和40.94%;流动比率分别为1.68、1.38、1.36和1.34;速动比率分别为1.33、1.05、1.08和1.03,偿债压力不可不察。

2017-2019年,企业负债总额25.35亿元、54.89亿元和59.59亿元,呈现持涨态势。

2020年7月,顾家集团因借款合同纠纷,其参股的6家有限合伙公司的股权被冻结,总计被冻结股权金额2.26亿元。

为支撑这些并购,顾家家居两次更改当初上市时的募集资金用途,用来补充流动资金。为缓解后续压力,顾家顾家集团及其一致行动人TBhome连续质押,2019年累计质押股份占其持股比例一度达54.01%,占公司总股本的41.18%。

Wind数据显示,顾家集团有限公司持有顾家家居36.92%股权,位列第一大股东;TB Home Limited持有13.97%股权,为第二大股份。根据2020三季报显示,顾江生持有顾家集团61.6%股权,顾玉华、王火仙分别持有TB Home 60%和40%股权,顾玉华与王火仙系夫妻关系,顾江生系顾玉华、王火仙之子。

2020年,顾家集团、TB Home多次减持股份。

如2020年7月16日,TBHomeLimited将所持顾家家居6%股权协议转让给百年人寿。11月16日,又将5.01%股权转让给芜湖建信鼎信投资管理中心(有限合伙),转让价格分别为14.65亿元、22.55亿元。7月23日、24日,通过二级市场减持228.28万股股票,套现约1.24亿元。至此,TBHomeLimited套现金额38.44亿元。

顾家集团也没闲着,合计套现约33.94亿元。

换言之,7月至11月的短短四月内,前两大股东合计套现超72亿元。

玩味的是,披露减持时,顾家集团及TBHomeLimited均解释原因为“缓解资金压力”。即便10月29日,已套现数十亿元的情况下,原因依旧如此。

资金压力之大,可见一斑。

截至2020年第三季度,顾家集团总资产225.9亿元,总负债119.59亿元,净资产106.32亿元,资产负债率52.94%。截至三季末,顾家集团流动负债97.89亿元,主要为短期借款,一年内到期的短期负债有45.75亿元。

种瓜得瓜、种豆得豆。

无论金科还是顾家,如果当初并购动作能更慎审一些、专业度更高些,也许就不会有今日的狼狈。

不可否认,并购重组是企业做大做强的一条高效路径。但其也一把双刃剑,极度考验企业战略眼光及后续运管能力,并非简单的一买了之。需要敬畏心、专业力,稍有不慎,金瓜就可能变大雷。

一旦压力加大,动作难免走形,撞上监管枪口也就在情理中。

2020年8月,因山东德兴集团与顾家集团全资子公司发生股权转让纠纷,顾江生被列限制消费人员。

随后,顾家家居迅速回应:公司不存在有能力履行判决但拒不履行情形。目前限制消费令已解除。

可以看出,顾家家居还是十分爱惜自身的声誉羽毛。

与金科业务转型,创立于1982年的顾家集团一直深耕家居,原本是一家前店后厂、自产自销的家族式小沙发厂,一路成为家居王者,凝聚了顾江生家族的无限心血与荣耀。

05

意外翻车?四个敬畏

LAOCAI

2000年,体育老师顾江生辞职,子承父业开启了顾家20年的发展壮大之路。

2016年上市之初,其许下豪言壮志:“3年左右上市公司主营业务能实现年产值百亿元,这是属于顾家家居的小目标。”

2019年,顾家家居营收110亿元,超额实现了百亿梦,顾家业内封神、顾江生的领导才能毋庸置疑。作为浙商企业家,顾江生给外界的印象也是敢想敢拼、富有激情。

2020年,其数次提及,希望用30年的时间,去挑战行业标杆宜家,并公开宣告顾家的千亿远景目标:一个是市值千亿元,另一个是销售千亿元。

从百亿到千亿,王者雄心可嘉,但是否也意味着另一场大并购运动又将上演呢?

顾江生曾言,前两年顾家集团投资过猛,当前部分减持实际是为降低控股股东负债率。

现在看来,能吸取多少前车之鉴呢?

与人而言,君子爱财取之有道。与企而言,大不代表强,质量规模并举才是价值之道。看看当家人的违规交易,看看企业并购后遗症,这个双千目标有多香?

毫无疑问,顾家能把股价翻4倍、金科文化能从小白成功转型,离不开系列并购动作。但企业专业根基是否够稳、核心竞争力是否匹配才是长虹关键。尤其是在强调质量发展的当下,一味追求规模体量、追求短效短利,不亚于一场豪赌。两位董事长不惜以身试险,是否就是最好例证?

王冠铸就不易,异色更值警惕。外有强监管、竞品强竞争,内有种种隐患加身,无论老将顾江生还是新锐王健的“翻车”看似意外,实则自有定数,是否该认真思考自身的并购经怎么念,发展战略怎么走?

敬畏市场、敬畏规律、敬畏法治、敬畏投资者。2019年,证监会主席易会满提出的“四敬”法则至今回味无穷