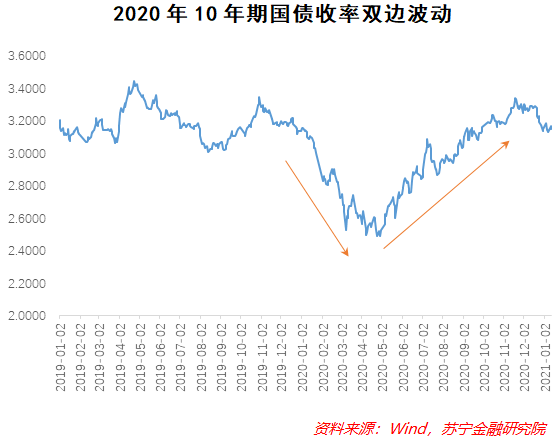

2020年下半年以来,中国资本市场中,利率债投资机会相对上半年有所减少。进入2021年,利率债走势将与2020年的波动呈现不同的特征,因此投资策略也将有所不同。为此,我们梳理了2020年利率债的宏观和配置因素,并预测了2021年短期内的利率债走势,为广大投资者提供相应的投资策略。

当前宏观经济和利率走势判断

我们将显著影响利率债的宏观经济和利率分析分为实体经济、政策走向、市场因素三大方面,来梳理当前利率债的投资逻辑。

1、实体经济

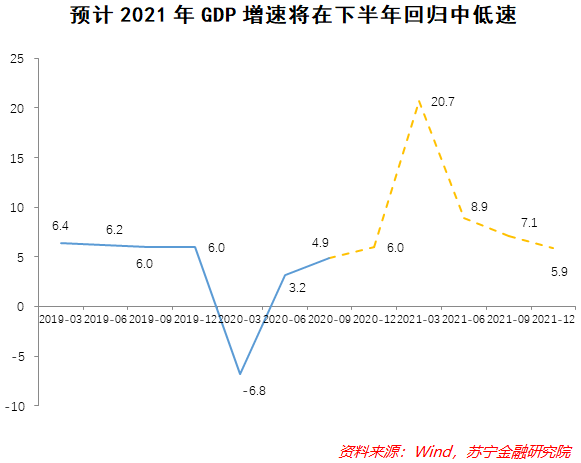

2020年,由于中国极强的疫情防控能力,汽车产业的周期性回暖;地产周期受疫情影响较小,出口超预期;加之旧城区改造加码,2月份以来中国经济增长V型反弹,增长速度逐季加快。

但长期看,支撑中国经济高速增长的红利减弱;金融持续强监管,地方政府、房地产资产、银行资产负债表依旧受到抑制;疫情对服务业、消费的影响;在2020年内的经济V型反转之后,长期看GDP增速恢复难度较大,仍处在中国经济L型下半场。

2、政策走向

货币政策大概率保持流动性合理充裕,不会加息,也不会过度宽松。

加息不利于实体经济复苏。即便经济继续修复,降息的概率也相对较小。而供给和需求方面也未提供通胀高企的基础。同时,美国收缩供应链导致的美国国内通胀上升也不会制约美联储的货币政策,因为供应链收缩会因为疫情缓解而弱化。

人民币总体上也要与美元的汇率保持稳定。日渐恶劣的信用体系也需要一定程度的呵护。不过,对坏账风险的担忧可能会促使央行稳步收缩信用,以降低宏观杠杆率。因此总体看,货币政策可能会呈现“宽货币、紧信用”的特征,尽管这个“紧信用”可能仅仅是边际上的。

3、市场因素

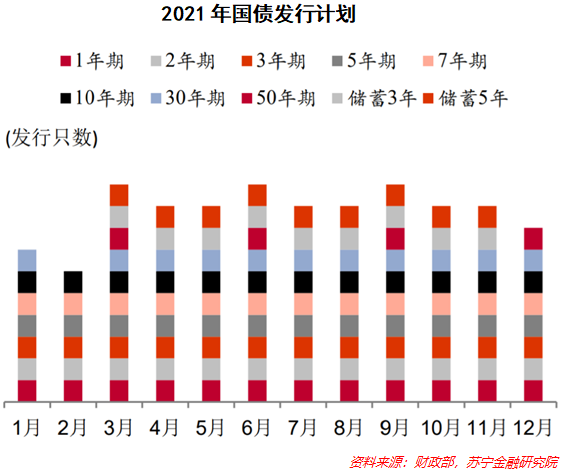

财政部已发布2021年国债发行计划,整体上发行期限较为平稳。而虽然2021年地方债发行计划尚未公布,但到目前为止尚无地方债发行限额提前下达的消息,预计提前下达限额会比2020年有相当部分的减少,因此总体看明年一季度债市供给压力明显减小。而银行类机构经过降杠杆的过程,尤其一季度逐步开始的非标资产到期也会引起相当的投资需求。在信用债市场风声鹤唳的形势下,利率债券可能在2021年一季度被追捧。此外,信用边际收缩、银行流动性平稳的组合,也对银行的债券投资资金提供了一部分支撑作用。

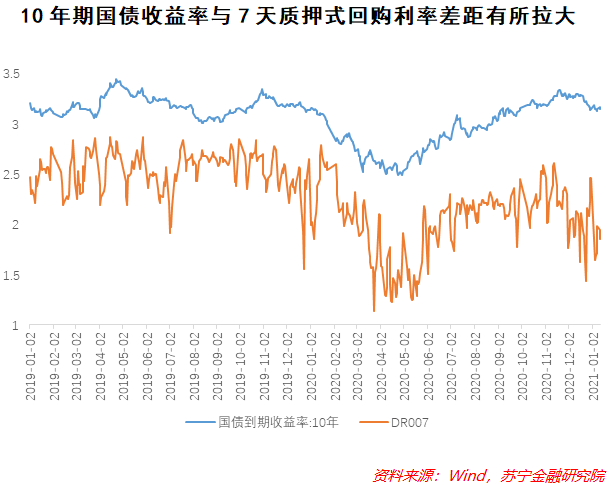

目前利率债收益率都已经处于2019年债券收益率区间的上部,存在一定下行空间。自2021年初以来,资金面相对宽松低廉。从当前债券收益率看,在十年期国债中枢位于3.0%的判断下,也已经具有绝对的配置价值。

一季度利率债投资策略

不同于2020年内的双边波动行情,基于上述对宏观经济和利率走势的分析,2021年市场将有可能呈现单边趋势。对债券市场的配置盘而言,当前债券市场存在一定配置价值。一是“宽货币、紧信用”的组合压制信用债,但给利率债留有了一定的操作空间。二是期限利差处于较高位置的情况下,长端利率下行也存在空间。不过,更长时期的配置机会仍存疑问,主要是因为经济持续修复有可能压制利率下行空间,同时也需警惕信用收缩加速导致的银行长端流动性压力。

而由于目前利率水平按10年国债为基准已较前期高点快速下行19BP,且年末过后央行如果取消部分对市场流动性的呵护,以及部分获利盘了结离场,可能会引起利率水平的暂时性反弹。在流动性以及资本充足率满足一定条件的情况下,投资者可考虑在1月份适当建仓3-5年期利率债,待单边下行趋势明确后置换、加仓和持有10年期债券,并等待利率下行至适当的卖出水平。