2020年,新能源汽车板块成为各地市场最大的投资风口,行业趋势早已确立。2021年新能源车的发展之路继续高歌猛进,近日蔚来、广汽集团先后投出两枚重磅“信号弹”,“固态电池”、“石墨烯电池”迅速引发业内热议,此前特斯拉宣告拥抱“无钴化”亦引发行业巨震。

不管技术路径如何,汽车电气化变革趋势明朗,新能源汽车已经成为一个确定性很高的赛道。数据显示,2020年全球新能源车销量是300万辆左右,对应下来全球新能源车的渗透率在3%左右,未来还有很大的提升空间。

值得注意的是,在新能源产业链上,铜箔可谓是最具业绩弹性的领域之一。铜箔是锂电池负极集流体的首选材料,目前行业格局良好,未来潜力大。作为全产业链布局的铜箔潜在龙头企业,超华科技的将受益于电子铜箔和锂电铜箔的市场供需格局,业绩具有较高的确定性和成长性。下面,不妨来了解一下。

一、受益于新能源车、5G、IDC等新兴产业发展,铜箔行业景气度高

铜箔是制作覆铜板(CCL)、印制电路板(PCB)以及锂离子电池等产品的必要原材料,是电子基础材料之一。按制造工艺的不同,可分为压延铜箔和电解铜箔两类。两者在性能、成本和用途上差异大,市场以电解铜箔为绝对主导。根据CCFA数据显示,以2019年产能计,全球电解铜箔占比95%。

根据应用领域和功率规格的不同,电解铜箔又可分为锂电铜箔(6-20μm)、标准铜箔(12-70μm)、超厚铜箔(105-420μm),其中锂电铜箔主要应用于锂电池,标准铜箔和超厚铜箔主要用于不同功率的PCB。

受益于新能源车、5G、IDC等新兴产业发展,铜箔行业景气度高,未来增长空间大,行业增长具有确定性。新能源车方面,业内预计整车及锂电铜箔未来五年的需求量复合增速均在30%以上;汽车电子化率提升趋势下,预计车用PCB市场规模到2022年将达674亿元,较2020年增长30%-35%。

5G、IDC方面,5G和IDC对高频高速PCB板用特种材料有刚性需求,当前正值在快速建设周期,有望带动PCB市场迎来“量价齐升”。根据CCFA统计,在5G商用牌照落地元年2019年,国内厂商在高性能铜箔的产销量增幅达75%,对铜箔产销拉动作用明显。据业内测算,到2025年,按国内规划建设520万个宏基站和780万个小基站的目标计,对应PCB市场规模均将超过500亿人民币。

疫情刺激IDC需求加速增长,互联网巨头纷纷加大投入扩建,将带动相应PCB市场快速放量。据IDC圈预测,按IDC用PCB板占IDC成本约5%进行推算,2021年国内IDC用PCB板的市场规模将达到135亿,对应覆铜板约31亿元市场规模,对应的高速铜箔需求复合增速达30%左右。此外,5G技术周期带来的包括手机、可穿戴智能终端设备等消费电子终端出货量增长,也将进一步带动铜箔需求释放。

二、铜箔行业集中度高,产品存涨价预期

铜箔行业属于格局高度集中的赛道。目前全球可实现大批量生产铜箔的企业约为22家,其中中国大陆企业11家。据CCFA统计,2019年国内年产万吨以上规模的电解铜箔企业只有13家,相比2018年增加1家,CR13占国内铜箔总产量的80.5%。

目前市场对于铜箔涨价一致性预期较强,主要从两方面来看:

一方面,无论是电子铜箔还是锂电铜箔,在2019年供需已趋于平衡,而电子铜箔扩张更为保守。据业内不完全统计,2020年国内35家主要厂商的电子铜箔、锂电铜箔产能分别可达1.75万吨、为6.2万吨,相比2019年预计值(产能合计为31.9万吨,按1.75万吨增量计),增加幅度分别为8%、30%。可见国内铜箔厂商扩产意愿更倾向于锂电铜箔。

另一方面,相互转化概率小。除来源于自身的产能扩张,还可来源电子铜箔和锂电铜箔的相互转化。对于电子铜箔来说,由于普通锂电铜箔较为普遍,利润吸引力不大,而转化为更轻薄化的高性能品种,技术难度大且成本高。对锂电铜箔而言,转换为电子铜箔,周期长且效率低(约为20%),实际转产可能性不大。

此外,2020年下半年以来需求转旺,锂电铜箔和下游电池厂商皆缺少锂电铜箔库存。根据主要厂商的调研情况来看,从2020年10月以来铜箔厂商多数处在满产状态,优质产能尤其是薄片化的6μm及以下的产能进入供需紧平衡。业内预计认为,未来铜箔加工费既存在因供需错配而产生的整体性上涨,也包括产品升级带来的结构性上涨。

目前,消费电子、工业控制、汽车电子、医疗设备等电子信息领域的设备持续朝轻薄、智能化方向发展,同时信息传输速率加快、功能元件数增多,对PCB的高端产品要求不断提高:PCB不断往高系统集成化、高性能化发展。随着铜箔高端化趋势推进,在技术与产能拥有领先布局的头部厂商将充分收益。

以锂电铜箔为例,目前行业应用端以8μm及以的上锂电铜箔向6μm及以下产品切换为主,已形成由动力电池龙头企业主导、一二线企业逐步跟进、行业渗透率逐步提升的趋势。

由于高端铜箔的生产技术、设备制造技术以及市场份额被日企垄断,导致高性能铜箔市场被国外垄断,因产品技术高、供给有限,龙头厂商具备极强的定价能力,高频材料价格显著高于普通FR-4,以超华科技为代表的国内少数企业不断寻求高频高速覆铜板领域的突破,以实现进口替代。

作为铜箔产业链布局的领先样本,超华科技有望充分受益于行业高景气与产能扩张周期。

三、铜箔潜在龙头企业,超华科技业绩增长驱动力强劲

超华科技创立于1991年,是国内从事高精度电子铜箔、各类CCL等电子基材和PCB研产销为一体的领先供应商,横跨铜箔、PCB、CCL三大行业。

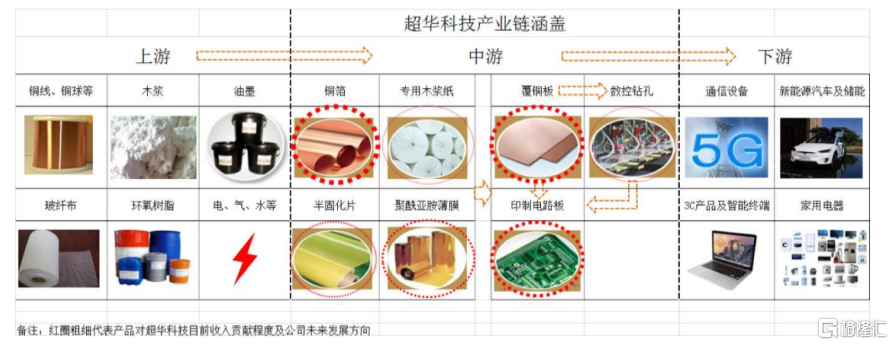

在“纵向一体化”产业链发展战略驱动下,公司持续向上游原材料领域拓展,发展至今,公司已实现了室内(参股芯迪半导体)到室外(G.hn载波芯片及系统解决方案),从铜箔、覆铜板(CCL)到印制电路板(PCB)的全产业链布局。

目前公司已具备提供包括铜箔基板、铜箔、半固化片、单/双面覆铜板、单面印制电路板、双面多层印制电路板、覆铜板专用木浆纸、钻孔及压合加工在内的全产业链产品线的生产和服务能力,属于业内少有具备全产业链产品能力的企业之一。

公司产业链布局

(图片来源:东吴研究所)

据了解,目前公司的铜箔有效产能已突破2万吨,在同业上市公司中仅次于铜冠铜箔(铜陵有色旗下子公司),全球排名第七;覆铜板业务位居中国第三,全球排名前十。同时,公司是唯一横跨铜箔、覆铜板、印制线路板三大行业协会副理事长单位,也是PCB行业标准重要制定者之一。

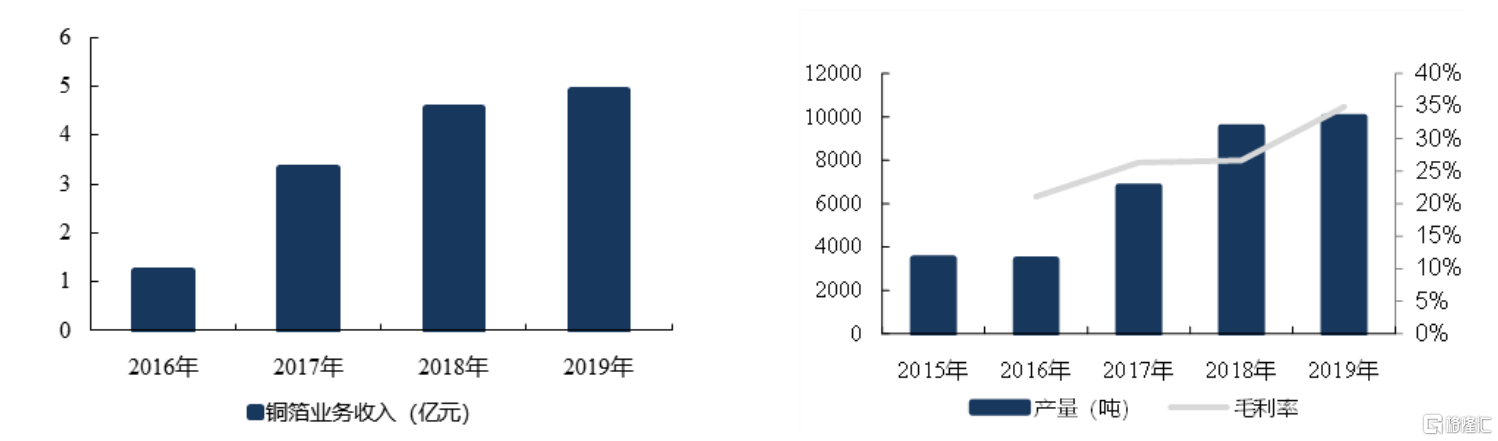

从分部业务表现来看,铜箔业务规模及盈利能力呈逐年上升趋势,“量价”齐升,2019年成为第一大业务板块,占比37.31%,毛利率升至34.89%。与此同时,PCB业务收入总体处于稳态,近五年毛利率呈稳步上升趋势,2019年首次超过10%。

公司铜箔业务收入逐年增长 公司铜箔业务产量和毛利率不断上升

(图片来源:东吴研究所)

产能方面,铜箔规划产能4万吨,目前有效产能达2万吨,为国内少数拥有超万吨高精度铜箔产能的企业。PCB方面,2019年,公司PCB产能年产740万平方米,具备单双面印制电路板、多层电路板的生产能力。此外,公司在加速推动包含年产20,000吨高精度电子铜箔项目、年产600万张高端芯板项目在内的电子信息产业基地项目实施,并大力推进RTF铜箔、VLP铜箔、HVLP铜箔的快速放量,有助于公司增收增利,扩大市场份额,夯实其在电子基材领域的市场地位。

在技术创新方面,超华科技也一直走在业内前列。其较早地布局高频高速铜箔、6μm锂电铜箔领域。在锂电铜箔方面,目前公司已具备4.5μm锂电铜箔的生产能力以及6μm锂电铜箔的量产能力。而在电子铜箔方面,已具备VLP铜箔生产能力,RTF铜箔的量产能力。

据了解,公司高频高速铜箔目前每月稳定的产量大约50-100吨,与6μm锂电铜箔铜箔产出水平相当。随着下游市场对铜箔“轻薄”化需求的加速渗透,叠加公司高端铜箔产品的产能释放,将助推公司盈利能力提升。

此外,超华科技在2019年已成功开发出可用于5G通讯的RTF铜箔,且产品性能已达进口水平,实现了RTF铜箔的量产并完成出货,后续放量在即。随着VLP铜箔、HVLP铜箔、NP铜箔的量产,有望打破国外垄断,实现进口替代。

四、结语

据业内一致预期,2020-2021年,预计超华科技的营收分别为13.63亿元、17.37亿元,同比增速分别为3.2%、27.4%;归属母公司股东净利润分别为0.49亿元、2.25亿元,同比增速分别为163.3%、361.2%,对应PE分别为157倍、34倍。

由于受疫情影响,2020年上半年公司业绩出现波动,但回归常态发展后,考虑到铜箔行业高景气以及公司自身的内生动力强劲,2021年业绩具备较大弹性。同时考虑到下游应用市场空间明朗,公司长线增长的确定性与空间充分。因此综合考虑,公司当前估值仍有修复空间。