做安凯特的股东很“幸福”——在毛利率持续下滑、现金流明显偏紧的状况下,公司仍持续大额现金分红;而且为了分红可不择手段应付监管,在相关监管问询回复中,安凯特对2018年的分红情况“避而不谈”,在严肃的信披文件中不惜以“开天窗”的方式滑稽出场。

烛影煌煌/文

2020年11月20日,江苏安凯特科技股份有限公司(下称“安凯特”)在创业板成功过会。

安凯特是一家致力于电解槽领域的高新技术企业,其主要产品为电解电极、电解槽及配件,主要应用于氯碱行业,同时已延伸至冶金、环保及其他行业。此次在创业板申请IPO,安凯特拟募集资金4.56亿元,分别用于电解槽生产基地项目、环保水处理高端装备产业化项目、研发中心建设项目和补充流动资金。

不过,从招股说明书披露的信息来看,安凯特存在的一些隐患仍需投资者持续关注:持续快速下滑的毛利率,使安凯特的营收增速和净利润增速反向而行,增收不增利趋势初显;经营活动产生的现金流量净额起伏较大,在现金流明显偏紧的状况下,还持续大额现金分红,而且在相关监管问询回复中,对2018年的分红情况“避而不谈”。

增收不增利趋势初显

2017-2019年及2020年1-6月,安凯特实现营业收入1.25亿元、1.74亿元、2.62亿元及0.91亿元,2018年、2019年营业收入增速分别为39.23%、50.52%。2020年上半年受疫情影响,安凯特实现营业收入9083.97万元,同比下滑18.79%。

同期,安凯特实现净利润3034.19万元、5435.72万元、7033.44万元及2090.97万元,2018年、2019年净利润同比增长79.15%、29.39%,2020年上半年,安凯特实现净利润2090.97万元,同比下滑6.63%。

由此可见,2017-2019年,安凯特营业收入增速在不断提升,但净利润增速则开始下滑,2020年上半年,由于疫情的影响,安凯特营业收入和净利润的同比增速均由正转负,且营业收入增速的下滑程度更甚于净利润增速。

从招股说明书披露的信息来看,安凯特净利润和营业收入增速的不同步主要源自其毛利率的变化。

招股说明书披露的毛利率情况如下表所示:

由上表可知,2017-2019年及2020年1-6月,安凯特综合毛利率和主营业务毛利率均呈现一路下滑的趋势,因此导致2017-2019年,安凯特营收增速和净利润增速反向而行。至于2020年上半年,营业收入增速下滑程度更甚于净利润增速,则是因为相对于2019年上半年,安凯特2020年上半年的综合毛利率更低,仅为38.52%。

对于毛利率的持续下滑,安凯特解释称,2018年毛利率下降主要是由于原材料价格上涨所致,2019年毛利率下降主要是由于新产品市场推广初期报价策略调整所致,2020年1-6月毛利率下降主要是由于产品销售结构变化所致。

因此,安凯特在招股说明书中明确指出:如若未来原材料价格持续上涨、公司面临现有竞争对手的竞争压力持续增加或者由于汇率波动导致公司国外产品的售价有所下降,将导致公司毛利率进一步下降,进而影响公司的经营业绩。

现金流紧张仍持续大额分红

尽管安凯特的经营业绩已经

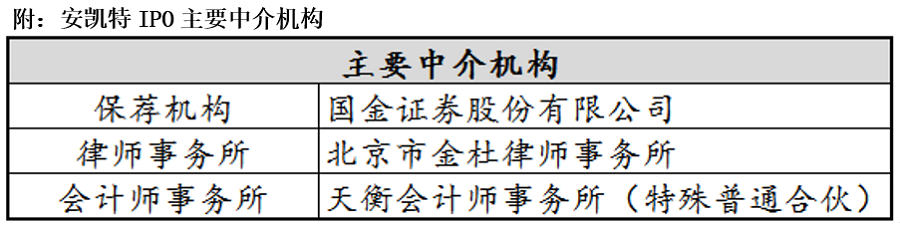

根据招股说明书的披露,2017-2019年及2020年上半年,安凯特现金分红金额分别为1689.60万元、1696.00万元、3180.00万元及1590.00万元,累计现金分红达到8155.60万元。

与此同时,招股说明书显示,2017-2019年及2020年上半年,安凯特经营活动产生的现金流量净额分别为2498.43万元、-1886.55万元、2541.74万元及4632.26万元,累计经营活动产生的现金流量净额为7785.88万元。

报告期内,安凯特累计分红额要远超累计经营活动产生的现金流量净额,也就是说,安凯特虽现金流紧张但还坚持分红。

对此,创业板审核委在问询中要求安凯特补充披露现金股利分配的资金来源,在2018年经营活动现金流量金额为负值的情况下实施现金股利的合理性。

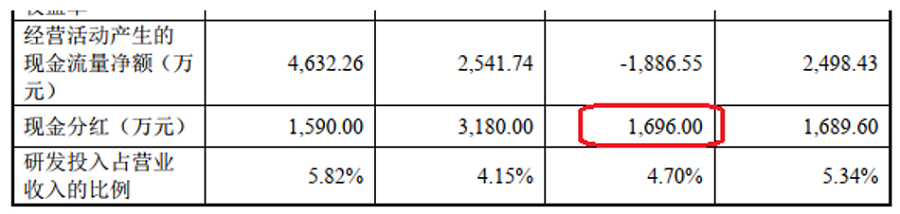

在问询回复中,安凯特表示,现金分红的主要资金来源为经营活动产生的现金流量净额和经营活动产生的应收票据净额。根据披露,2017-2019年及2020年上半年,安凯特经营活动产生的现金流量净额和经营活动产生的应收票据净额合计值分别为1954.19万元、422.31万元、3807.65万元及3939.73万元。显然,2018年,安凯特经营活动产生的现金流量净额和经营活动产生的应收票据净额合计值仍不及其当期现金分红金额。

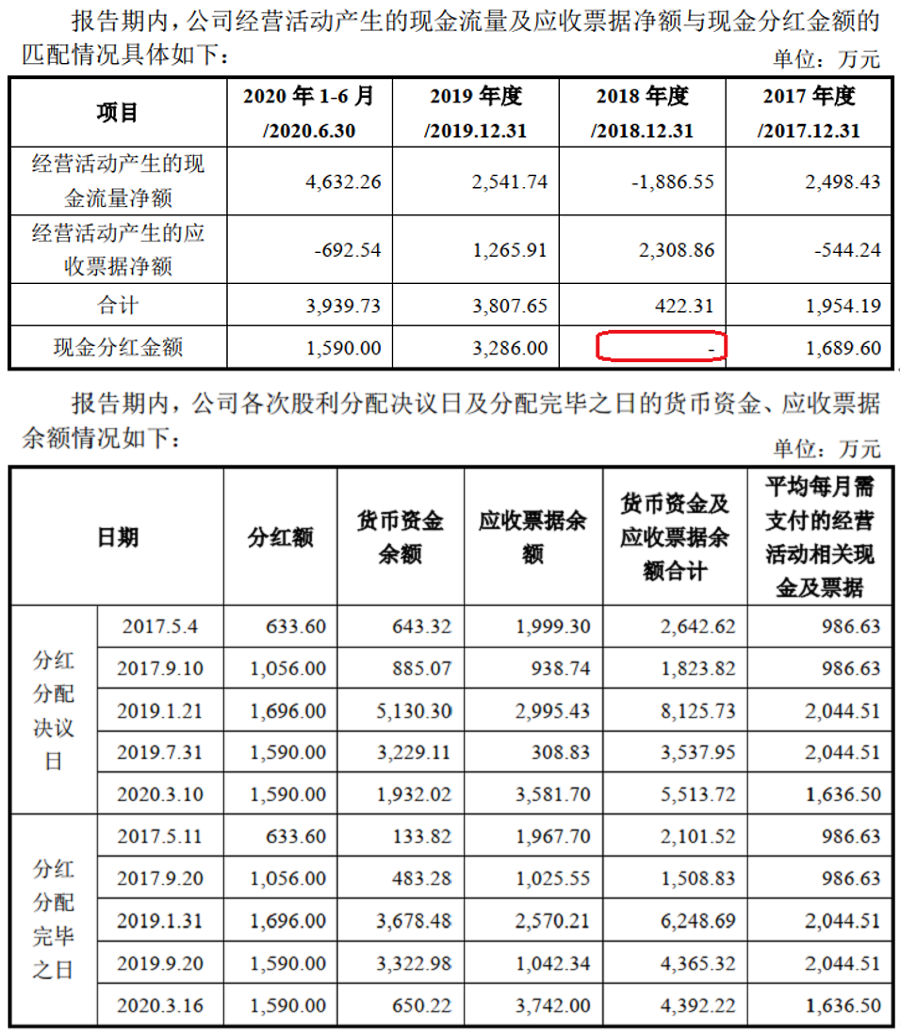

不过,令人惊异的是,问询回复中,安凯特在补充披露的“报告期内,公司经营活动产生的现金流量及应收票据净额与现金分红金额的匹配情况”以及“报告期内,公司各次股利分配决议日及分配完毕之日的货币资金、应收票据余额情况”中,安凯特的现金分红金额仅披露了2017年、2019年及2020年上半年,而2018年的现金分红金额却莫名消失了。

此外,由上表可知,2017年5月11日,安凯特完成633.6万元现金分红后,货币资金余额仅剩133.82万元,相对于平均每月需支付986.63万元的经营活动相关现金及票据额而言,分配股利后剩下的货币资金余额相对较低。对此,安凯特在招股说明书中解释称,当时,公司预计在未来10天内即将回款的金额为350万元左右。虽然随后安凯特确实收到回款364.97万元,但“杯水车薪”仍无法改变“捉襟见肘”的窘境。

至于2018年,安凯特经营活动产生的现金流量净额为负,每月还要面临1392.24万元的经营活动相关现金及票据支出,在这种情况下,继续分红带来的资金紧张自然不言而喻。可是,安凯特竟然通过将现金分红金额“无端消失”的方式,将2018年分红金额与经营活动产生的现金流净额的匹配情况、以及分红的资金来源相关的分析,“悄然”略过。

或许安凯特大额现金分红背后还有什么“难以言明”的理由?